【令和8年度(2026年)】中小企業政策の全体像-税制改正と補助金再編をふまえた実務の動き方-

以前、2026年税制改正大綱の公表時点で、中小企業・個人事業主向けに制度の改正ポイントを整理しました。今回は続編として、税制改正の閣議決定を踏まえて、2026年に向けて何を準備すべきかをまとめます。

なお本記事は、現時点で公表されている資料に基づく内容です。税制は法案・通達等、補助金は公募要領の公表時点で細部が確定しますので、最終判断は必ず最新情報をご確認ください。

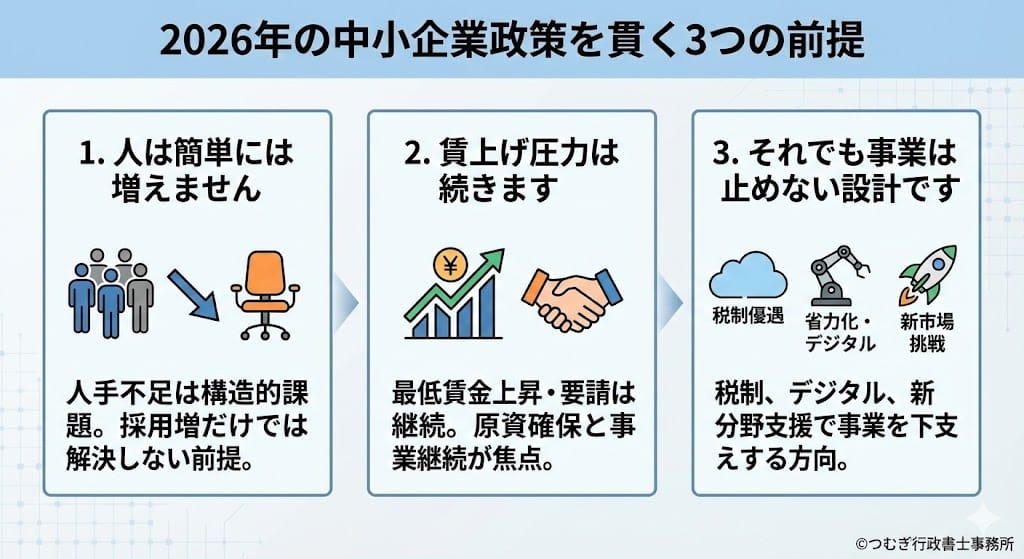

1. 2026年の中小企業政策を貫く3つの前提

制度をバラバラに追うと分かりにくいのですが、国の施策は概ね次の前提で一本につながっています。

人は簡単には増えない

人手不足は一時的ではなく、構造的な課題として扱われています。「採用を頑張れば解決する」という前提ではありません。

賃上げ圧力は続く

最低賃金の上昇や賃上げ要請は続きます。焦点は「賃上げをするか」ではなく、どうやって原資を確保し、事業を回すかです。

それでも事業を止めない

だからこそ国は、

- 税制で固定費・投資負担を和らげる

- デジタル化・省力化で人手不足を補う

- 新市場挑戦や高付加価値化を後押しする

という方向に寄せています。

2. 税制改正で中小企業に効くポイント

2-1. 少額減価償却資産の特例:30万円未満 → 40万円未満(3年延長)

中小企業が少額の設備・備品を導入する際に使いやすい特例について、単価上限を40万円未満へ引き上げ、あわせて適用期限を3年間延長する内容が示されています。

年間合計の上限(合計300万円まで)という“枠の考え方”は残したまま、使い勝手を上げるイメージです。

実務的には、PC・タブレット・周辺機器・小型設備など、更新の多い支出の処理が楽になり、資金繰り面でも心理的な負担が下がります。

※今回の見直しでは、従業員規模に関する要件も見直されています(従業員400人超の法人は対象外)。自社が対象かどうかは、最終的に法令・通達で確認してください。

2-2. 食事補助の非課税枠:月3,500円 → 月7,500円(税抜)

一定の要件の下で、会社が従業員に提供する食事を給与として課税しない制度について、非課税限度額を月額7,500円(税抜)に引き上げる内容が示されています。

ポイントは「賃上げが厳しい局面でも、福利厚生で実質的な手取り感を補う選択肢が広がる」ことです。

もちろん要件(従業員が食事価額の50%以上を負担する、会社負担が上限以下等)はあるため、運用は就業規則・給与規程・社内ルールとセットで整えるのが安全です。

2-3. 経過措置は「段階的縮小しつつ延長」(2割→3割/8割→7割)

インボイス制度の経過措置は、令和8年(2026年)10月を境に、負担が段階的に変化しながら延長されます。「現状維持」ではない点に注意が必要です。

| 項目 | 2026年9月まで | 2026年10月〜2028年9月 |

| 小規模事業者の納税特例 | 2割特例(売上税額の20%) | 3割特例(売上税額の30%) |

| 免税事業者からの仕入税額控除 | 80%控除 | 70%控除 |

「撤回」ではなく「段階的な定着」を目指す設計です。令和8年秋の切り替わりに向けて、簡易課税制度への移行検討や、取引先構成の再確認が必要になります。

2-4. 事業承継税制:特例承継計画の期限延長

事業承継税制(法人版・個人版)について、特例承継計画等の提出期限を延長する内容が示されています。

- 法人版:令和9年9月末

- 個人版:令和10年9月末

「時間ができた」と感じやすいのですが、承継は準備に一番時間がかかる分野です。延長は“先送り推奨”ではありません。後継者候補の有無、株式・資産の整理、金融機関対応、顧客・従業員への説明など、早めに着手するほど摩擦が減ります。

3. 補助金は「名称変更・統合の見通し」を前提に読み替える

2026年に向けては、補助金の看板が掛け替わります。

3-1.「新事業進出・ものづくり補助金」

公表されているものづくり補助金のリーフレットでは、次年度以降は「新事業進出・ものづくり補助金」として公募を予定と記載されています。

つまり今後は従来の「新事業進出補助金」と「ものづくり補助金」が別々に存在するというより、目的の違う投資(新市場に出る/高付加価値化する)を一つの枠で整理する方向と捉えると理解が早いです。

- 新市場に出る投資(旧:新事業進出寄り)

新市場・高付加価値事業への進出に係る設備投資等を支援する発想。 - 高付加価値化の投資(旧:ものづくり寄り)

革新的な新製品・新サービス開発による高付加価値化を支援する発想。

ただし、リーフレット自体にも「公募内容は変更となる場合がある」「申請時は公募要領を確認」と明記されています。実際の要件・枠組みは、公募要領の公表時点で最終確認するのが安全です。

3-2. IT導入補助金:公表資料上の名称は「デジタル化・AI導入補助金」

IT導入補助金は、名称に「AI」が加わることが示唆されています。単なるツールの導入ではなく、「AIやデジタルでどれだけ労働時間を削減できたか」という生産性向上への成果がより厳しく問われるようになります。

名称変更から推察できること

- 「ITツールを導入する」ではなく、業務のデジタル化・DXで生産性を上げることが主眼

- さらにAIも含めて、「使える道具」として普及させるメッセージが強い

- 申請・相談の現場では、何を買うかよりも、どの業務が導入後にどう変わるか(時間削減・ミス削減・処理量増など)を説明できるかが重要

なお、現行のチラシ上では、補助上限や補助率、枠(通常枠/インボイス枠など)も整理されていますが、2026年向けの詳細は公募要領で確定します。ここも「公表資料ベース」と明記して紹介するのが安全です。

4. 【悩み別】経営課題を解決する「制度の使い分け」ガイド

自社の「今の悩み」から、どの制度が合うかを検討してみましょう。

① 「人が集まらない・事務が回らない」

【解決の鍵:デジタル化・AI導入補助金】

人手不足を「採用」で解決するのが難しい今、「今いる人数で回せる仕組み」を作ることが最優先です。

- 具体的な活用シーン:

- 電話応対や予約管理をAIで自動化する

- バラバラだった顧客管理と会計ソフトを連携させ、転記作業をゼロにする

- 実務のヒント: 補助金申請の際は、「ツールを買うこと」ではなく「それによって月間○時間の事務作業が削減できる」という具体的な数字を積み上げると採択率が高まります。

② 「賃上げをしたいが、利益を削るのは苦しい」

【解決の鍵:食事補助の非課税枠 + 補助金の賃上げ加点】

額面の給与を上げるだけが賃上げではありません。社会保険料や税負担を抑えつつ、実質的な手取りを増やす「ハイブリッドな賃上げ」を検討してください。

- 具体的な活用シーン:

- 食事補助(税制): 月額7,500円(年間9万円)の食事代を会社が補助し、従業員の所得税・社保負担なしで実質給与を底上げする。

- 補助金の活用: 「賃上げ」を約束することで補助率を上げたり(ものづくり補助金等)、優先的に採択される「加点」を狙い、投資の持ち出し分を減らす。

- 実務のヒント: 「給与明細に載らない福利厚生」の価値を従業員にしっかり説明し、満足度を高める工夫がセットで必要です。

③ 「物価高で設備投資を迷っている」

【解決の鍵:少額減価償却(40万特例) + 少額減価償却(40万特例) + 新事業進出・ものづくり補助金】

投資の規模によって、税制か補助金かを見極めるのがコスト最小化のコツです。

- 具体的な活用シーン:

- 40万円未満の設備(税制): PC、高機能オフィス家具、小型の厨房機器などは、補助金の事務負担を負わずに、税制特例で「即・全額経費(節税)」にする。

- 数百万〜数千万の投資(補助金): 新市場への進出や、生産ラインの抜本的な自動化は、「新事業進出・ものづくり補助金」でリスクを分散する。

- 実務のヒント: 2026年からは40万円未満まで一括経費にできるため、これまで「30万を超えるから…」と躊躇していた設備の更新計画を前倒しで検討できます。

④ 「インボイスの負担増がじわじわ効いてきた」

【解決の鍵:3割特例・7割控除(経過措置)の戦略的活用】

令和8年(2026年)10月からの「負担のステップアップ」に備える時期です。

- 具体的な活用シーン:

- 個人事業主・小規模法人: 20%納税(2割特例)から30%納税(3割特例)に上がるタイミングで、本当に「簡易課税」や「本則課税」へ切り替えなくてよいかシミュレーションを行う。

- 買い手側の中小企業: 免税事業者からの仕入が「80%控除」から「70%控除」へ下がるため、主要な仕入先との価格交渉や、課税事業者への切り替え検討を段階的に進める。

| 会社の悩み | 手に取るべき制度 | 期待できる効果 |

| 事務が回らない | デジタル化・AI導入補助金 | 業務時間の削減・属人化の解消 |

| 手取りを増やしたい | 食事補助の非課税枠 | 社保・税負担なしの実質賃上げ |

| 備品を買い替えたい | 少額減価償却(40万特例) | キャッシュフローの早期改善 |

| 新分野に挑戦したい | 新事業進出・ものづくり補助金 | 投資リスクの軽減・公的お墨付き |

| 税負担を抑えたい | インボイス経過措置の延長 | 急激な納税額増の回避 |

5. まとめ:2026年は「制度を自社の成長シナリオに組み込んだ人」が有利です

2026年の中小企業政策は、人手不足と賃上げという避けられない課題に対し、「制度を組み合わせて、いかに会社を筋肉質にするか」を試す内容になっています。

制度は知っているだけでは十分ではありません。

- 新税制(食事補助や40万特例)で「守り(コスト削減)」に使う

- 補助金(デジタル・AI・新事業)で「攻め(成長投資)」に使う

この2軸で自社の「次の一手」を整理できた企業こそが、変化の激しい令和8年度を、力強い足取りで進むことができるはずです。

免責事項

本記事は、現時点で公表されている資料に基づき、中小企業実務の観点から概要と活用の考え方を整理したものです。税制改正の最終確定は法令・通達等、補助金の最終確定は公募要領に基づきます。具体的な適用判断・申請判断は、必ず最新の公式情報をご確認ください。